今回は、おまとめローンの審査基準や、金融機関ごとにおすすめのおまとめローンを解説します。

おまとめローンとは、複数の返済先を「1つの借入先」にまとめられるうえに、返済負担を軽減できるローンです。

複数の消費者金融や銀行から借り入れている場合は、おまとめローンで融資を1つにまとめられるので返済忘れを防ぐことが可能です。

おまとめローンにすることで借金の金利を下げられるため、返済負担を軽くしたり短期間で完済できたりする可能性が高まります。

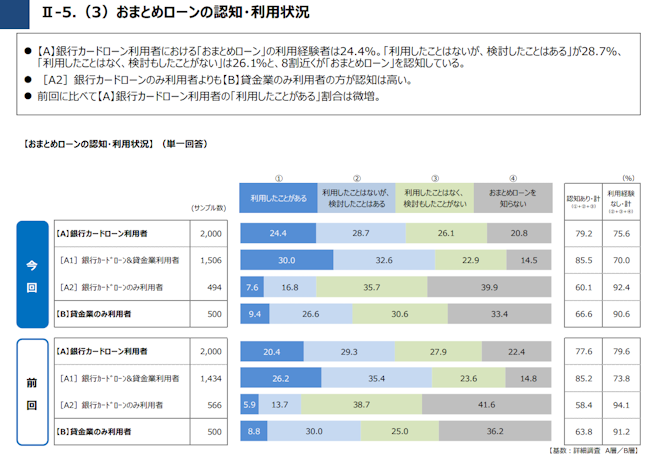

なお、おまとめローンの認知や利用状況は一般社団法人全国銀行協会が公表しており、調査対象者の約24.4%が利用している結果となりました。

(一般社団法人 全国銀行協会|銀行カードローンに関する消費者意識調査<調査結果>)

(一般社団法人 全国銀行協会|銀行カードローンに関する消費者意識調査<調査結果>)

特にカードローン利用者の中で返済先が多い方にはおまとめローンの利用をおすすめします。

ただし、おまとめローンは追加借入ができず、審査も厳しくなっている傾向にあるため申込む際には万全の対策を取る必要があります。

■参考記事:おまとめローンの審査は甘い・ゆるい?借り換え審査に通りやすい即日融資の銀行・消費者金融はあるか【おすすめ人気ランキング】GRO-BELラボ

- Web申込なら最短3分融資も可能

- 公式「アプリローン」でバレずに借りれる!

- 郵送物なし!全て手続きをWeb申込みで完結可能

| 実質年率 |

|

|---|---|

| 限度額 |

|

| 融資までにかかる時間 | 最短3分※申込時間や審査によりご希望に沿えない場合があります |

- 審査の甘い・ゆるいおまとめローンは存在する?

- 消費者金融おまとめローンおすすめ5選

- おまとめローンにおすすめのネット銀行系カードローン6選

- おすすめの地方銀行系おまとめローン|エリアごとに解説

- おまとめローンの審査申し込みから返済までの流れ

- おまとめローンの審査で見られるポイント|審査基準

- おまとめローンの審査に落ちる人の特徴

- おまとめローン審査に通過するためのポイント

- おまとめローン審査に落ちた場合の対処法

- おまとめローンを利用するときの注意点

- おまとめローンの仕組み|借金が一本化できる

- おまとめローン審査に関する疑問を解消

- カードローンをおまとめローンとして利用できる?

- 年収400万で、おまとめローンでいくらまで借りられますか?

- 審査激甘・必ず借りれる神おまとめローンはある?

- おまとめローンの審査は柔軟?

- おまとめローン審査に通らない時はどうすればよいですか?

- 他社延滞中におまとめローン審査は通らない?

- 銀行系おまとめローンで審査に通りやすいものは?

- おまとめローンの融資300万・600万を成功させる方法は?

- おまとめローンに総量規制は関係する?

- おまとめローンを利用中もクレジットカードは使える?

- おまとめローンの利用は勤務先・家族にバレない?

- おまとめローンは総量規制よりも多めに借りることはできる?

- おまとめローンの仮審査に通ったけど本審査で落ちることもある?

- おまとめローンで審査落ちになる原因は何?

- おまとめローンの審査時間はどれくらい?

- 審査が甘いおまとめローンは存在しない!審査は厳しい

審査の甘い・ゆるいおまとめローンは存在する?

おまとめローンは、借入額が新規ローン借入よりも多くなる傾向があるため、消費者金融カードローンや銀行カードローンと比較して審査が厳しくなっています。

またおまとめローンは厳正な審査のもと借り入れが可能か判断されるため、必ず通るというものは存在しないことに注意してください。

以降では、必ず通るおまとめローンが存在しない理由について解説します。

存在しない|おまとめローンは高額融資のため厳しい審査がされる

おまとめローンの審査が甘くない(またゆるくない)のは、おまとめローンを利用する前のバラバラな借入先がある状態と比べて「多額の融資がおこなわれる」ためです。

1契約当たり10万円~50万円ほどのカードローンと異なり、おまとめローンでは100万~300万円と非常に多額な融資がおこなわれます。

また、銀行のおまとめローンの場合、低金利で融資をおこなっているため銀行側も利益が低く、融資額が高額になってしまうと返済不能者が出た際に大きな損害を受けます。

そのような背景もあり、銀行では返済不能者を出さないよう厳重なチェックが行われるのが一般的です。審査が厳しくなっている傾向にあるため注意しなければなりません。

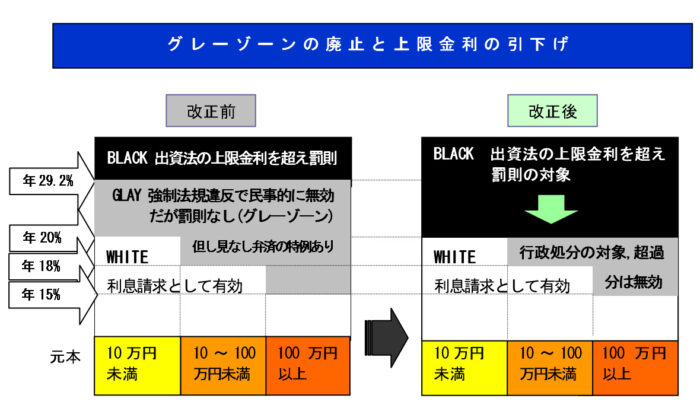

また、2010年6月18日に貸金業法が改正されたことに伴い、消費者金融に関した法律が厳しくなり、銀行が消費者金融を利用できない利用者へ過剰融資をおこなったことで、自己破産者が急増しました。

その結果、金融庁の指導が入り、銀行カードローンは審査が厳しくなりました。

参考:首相官邸ホームページ|多重債務者対策をめぐる現状及び施策の動向

消費者金融でも審査は厳しい|金融機関の規模で審査難易度に違いはない

CMやネット広告などを多く展開している「消費者金融」に対し、審査が甘そうだ、簡単に借入できるといったイメージをもつ人も少なくないでしょう。

ですがイメージとは違い、消費者金融のおまとめローンについても、銀行カードローンと同様に、審査が甘いわけではありません。

なぜなら貸金業法では、次のように借入できる総額を年収の3分の1までに抑えるように規則が設けられているためです。

総量規則とは

借り手の収入や借入状況、借入目的などに応じた適切な貸付条件などに照らして、借り手が返済期間内に完済することが合理的に見込まれない貸付け、つまり、「返済能力を超える貸付け」は禁止されています。

この「返済能力を超える貸付け」に該当するか否かを判断する基準の一つとして、新たな貸付けにより借入残高が、年収の3分の1を超える場合に、原則として返済能力を超えるものとして禁止されるのが、いわゆる総量規制です。(1)総量規制の対象となる貸付けは、貸金業者の貸付けです。したがって、貸金業者に該当しない銀行などが行うローンや、信販会社の販売信用(ショッピングクレジット)は総量規制の対象にはなりません。

なお、上記の(1)という項目の記載ように、消費者金融が取り扱うおまとめローンは総量規則の例外となるローンです。返済能力に問題がなければ年収の3分の1を超えた融資を受けられるケースもあります。

ただし、銀行カードローンと比較しても柔軟な融資を受けられる消費者金融ですが、多額の融資となると、返済能力のチェックは甘くありません。

通常のカードローンは通過したのにおまとめローンの審査は落ちたというケースも考えられるため、利用する際は注意が必要です。

消費者金融おまとめローンおすすめ5選

| 金融機関 | 公式サイト | 金利(実質年率) | 借入金額 | 借入方法 | 返済方法 | 返済期日 | 遅延利率 |

|---|---|---|---|---|---|---|---|

| プロミス おまとめローン  |

年6.3%~17.8% | 300万円まで | 振込 | インターネット返済 口座振替 スマホATM ポイントによるご返済 コンビニ・提携ATM プロミスATM 銀行振込 |

5日・15日・25日・末日の中から選択 | 年20.0% | |

| アイフル おまとめMAX  |

HP | 年3.0%~17.5%

※貸付条件※

■商号:アイフル株式会社

■登録番号:近畿財務局長(14)第00218号 ■貸付利率:3.0%~18.0%(実質年率) ■遅延損害金:20.0%(実質年率) ■契約限度額または貸付金額:800万円以内(要審査) ■返済方式:借入後残高スライド元利定額リボルビング返済方式 ■返済期間・回数:借入直後最長14年6ヶ月(1~151回) ■担保・連帯保証人:不要 |

1万円~800万円※3 | 他社借入分を返済、今後はアイフルへ支払い | インターネット返済 口座振替 コンビニ・提携ATM |

|

年20.0% |

| SMBCモビット おまとめローン  |

年3.0〜18.0% | 1万〜800万円 | 他社借入分を返済、今後はSMBCモビットへ支払い | 提携ATM 口座振替 銀行振込 インターネット ポイント スマホATM取引 |

5日・15日・25日・末日の中から選択 | 年20.0% | |

レイク de おまとめ |

年6.0%~17.5% ※100万円以上の場合年6.0%~15.0% |

1万〜500万円 | 他社借入分を返済、今後はレイクへ支払い | 振込 Pay払い Web返済サービス 口座振替 スマホATM取引 コンビニ・提携ATM 銀行振込 |

契約時に設定 | 年20.0% | |

ダイレクトワン お借換えローン |

年4.9%~18.0% | 1万円~300万円 | 他社借入分を返済、今後はダイレクトワンへ支払い | Web 電話 店頭 |

契約時に設定 | 年20.0% |

※1.2025年6月6日時点の情報です

※2.適用金利は、お申込内容や審査結果等により決定いたします。

※3.ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

おまとめローンは銀行カードローンだけでなく、消費者金融でも提供しています。

金利手数料は銀行カードローンよりもやや高い設定ですが、その分銀行カードローンよりも審査が通りやすい可能性があります。

以降では、おまとめローンにおすすめの消費者金融を4社ご紹介します。

プロミス おまとめローン

| 金利(実質年率) | 年6.3%~17.8% |

|---|---|

| 利用限度額 | 300万円まで |

| 融資時間 | 最短即日 |

| 申し込み方法 | 自動契約機、プロミスコール(電話) |

| 借り入れ方法 | 振込 |

| 運営会社 |

|

プロミスは、大手消費者金融の中で最も上限金利が低い消費者金融です。

他社の最大金利が18.0%であるところ、プロミスは17.8%と低い特徴があり他社よりもお得に返済できます。

融資額も高額になれば金利が下がるため、月々の返済負担を抑えられるメリットもあります。

ただし、プロミスのおまとめローンは銀行カードローンやクレジットカードのショッピング利用額を1本化できないため、利用の際には注意が必要です。

アイフル おまとめMAX

| 金利(実質年率) | 年3.0%~17.5% |

|---|---|

| 利用限度額 | 1万円~800万円 |

| 融資時間 | 最短即日 |

| 申し込み方法 | Web・電話 |

| 借り入れ方法 | 他社借入分を返済、今後はアイフルへ支払い |

| 運営会社 |

|

アイフルは、独自の採用基準を用いている消費者金融です。

「おまとめMAX」は貸金業者や銀行ローン、クレジットカードのリボにも対応している特徴があり、様々な方に利用されています。

銀行グループに属さず、独自の審査基準を用いて審査をおこなうため他社よりもおまとめローンの利用に期待が持てます。

また、アイフルは消費者金で最も最低金利が低く限度額も800万円まで受け付けているため、高額のおまとめローンを希望している方に非常におすすめです。

アイフルのおまとめローンは通常の申込を済ませた後に意思確認の電話で希望を伝えることで、おまとめローンとして審査してもらえます。

SMBCモビット おまとめローン

| 金利(実質年率) | 年3.0%~18.0% |

|---|---|

| 利用限度額 | 1万円~800万円 |

| 融資時間 | 最短即日※ |

| 申し込み方法 | Web |

| 借り入れ方法 | 他社借入分を返済、今後はSMBCモビットへ支払い |

| 運営会社 |

|

SMBCモビットは、貸金業法に基づくおまとめローンを取り扱っている消費者金融です。

最大800万円まで1本化できる特徴があり、申込はWEB完結なうえ即日融資にも対応しています。

SMBCモビットのおまとめローンは、専用ページから必要情報を記入し申し込みます。

申し込み後にはオペレーターから電話がかかってくるため、電話で現在の他社借り入れ状況などを伝え、審査が開始します。

SMBCモビットでは返済時にVポイントが付与されるシステムを導入しており、支払った利息200円につき1ポイントが貯まります。

貯まったVポイントは返済や買い物などで使えるため、よりお得に返済可能です。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

レイク de おまとめ

| 金利(実質年率) | 年6.0%~17.5% |

|---|---|

| 利用限度額 | 1万円~500万円 |

| 融資時間 | 最短即日 |

| 申し込み方法 | 「レイク de おまとめ」専用フリーダイヤル |

| 借り入れ方法 | 他社借入分を返済、今後はレイクへ支払い |

| 運営会社 |

|

レイクは、「レイク de おまとめ」というおまとめローンを提供している消費者金融です。

「レイク de おまとめ」は銀行カードローンにも対応しているため、銀行カードローン利用者もおまとめローンにしやすくなっています。

「レイク de おまとめ」は専用ダイヤルのみの申込となっており、時間も早朝10時30分~19時30分となっているため電話の際には営業時間に注意しましょう。

なお、「レイク de おまとめ」はレイクの金融商品と併用ができないため申し込む際は注意が必要です。

ダイレクトワン お借換えローン

| 金利(実質年率) | 年4.9%~18.0% |

|---|---|

| 利用限度額 | 1万円~300万円 |

| 融資時間 | 最短即日 |

| 申し込み方法 | Webまたは電話、店頭 |

| 借り入れ方法 | ダイレクトワンで他社借入の手続きを済ませ、今後はダイレクトワンへ支払い |

| 運営会社 |

|

ダイレクトワンでは「お借換えローン(貸金業法に基づくおまとめローン)」というおまとめローン商品を提供している消費者金融です。

「お借換えローン(貸金業法に基づくおまとめローン)」は貸金業者の残高、銀行キャッシング、リボなどの残高をまとめられるのが特徴であり、返済手続きも含めダイレクトワンだけで完結できます。

また返済金額がわからないときは、ダイレクトワンのお客様相談センターの利用が可能です。

なお当商品は借り換え専用であることから、返済期間中に追加の借り入れができない点に注意してください。

おまとめローンにおすすめのネット銀行系カードローン6選

| 金融機関 | 公式サイト | 金利(実質年率) | 借入金額 | 借入方法 | 返済方法 | 手数料(税込み) | 審査にかかる期間 |

|---|---|---|---|---|---|---|---|

楽天銀行スーパーローン |

年1.9%~14.5% | 10万円〜800万円 |

|

|

– | 最短当日〜2営業日 | |

セブン銀行カードローン |

年12.0%~15.0% | 10万円~300万円 |

|

|

– | 最短翌日~3営業日程度 | |

auじぶん銀行カードローン |

年1.48%~17.5% | 10万円~800万円 |

|

|

– | 最短即日 | |

イオン銀行フリーローン |

年3.8%~年13.5% | 最大700万円 |

|

|

– | 最短即日 | |

PayPay銀行カードローン |

年1.59%~18.0% | 最大1,000万円 |

|

|

– | 最短即日 | |

住信SBIネット銀行カードローン |

年1.89%~14.79% | 最大1,000万円 |

|

|

– | 最短即日 |

※2025年6月6日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

銀行カードローンでは、様々なおまとめローンを取り扱っています。

また、銀行によって商品の内容やサービスも異なるため、利用する際には各銀行のおまとめローンの違いを把握しましょう。

以降では、おまとめローンにおすすめの銀行カードローンをご紹介します。

楽天銀行スーパーローン

| 金利(実質年率) | 年1.9%~14.5% |

|---|---|

| 利用限度額 | 最大800万円 |

| 審査時間 | 最短当日 |

| WEB申込の可否 | 可能 |

| 無利息期間 | なし |

| 対象者 | ・日本に居住してる(外国籍の方は永住許可が必要) ・契約時の年齢が満20歳以上、満62歳以下 ※パート・アルバイト、専業主婦は満60歳以下 ・安定した収入を見込める |

| 商品詳細 | 楽天銀行スーパーローン |

| 運営会社 |

|

楽天銀行スーパーローンは、年1.9%~14.5%と低い金利ながら、最大限度額800万円まで利用できるカードローンです。

楽天が提供しているため、楽天会員であればランクに応じて審査優遇される特徴があります。(必ずしも優遇されるわけではありません)

また、楽天銀行の口座なしでも契約ができ、最短即日融資を受けられるため今すぐおまとめローンを利用したい方におすすめです。

セブン銀行カードローン

| 金利(実質年率) | 年12.0%~15.0% |

|---|---|

| 利用限度額 | 最大300万円 |

| 審査時間 | 最短翌日 |

| WEB申込の可否 | 可能 |

| 無利息期間 | なし |

| 対象者 | ・日本に居住してる(外国籍の方は永住許可が必要) ・契約時の年齢が満20歳以上、満70歳未満 ・セブン銀行口座を所有している |

| 商品詳細 | セブン銀行カードローン |

| 運営会社 |

|

セブン銀行カードローンは、全国のセブン銀行ATMから手軽に借入・返済ができるカードローンです。

セブン銀行ATMは基本的に24時間365日いつでも利用できるため、いつでも融資を受けられる特徴があります。

また、金利は利用限度額に応じて無理なく設定できるため、金融情勢に応じた変更が可能です。

| 利用限度額 10万円・30万円・50万円 |

年15.000% |

|---|---|

| 利用限度額 70万円・100万円 |

年14.000% |

| 利用限度額 150万円・200万円 |

年13.000% |

| 利用限度額 250万円・300万円 |

年12.000% |

手軽におまとめローンを利用したい方におすすめです。

auじぶん銀行カードローン

| 金利(実質年率) | 年1.48%~17.5% |

|---|---|

| 利用限度額 | 最大800万円 |

| 審査時間 | 最短1時間 |

| WEB申込の可否 | 可能 |

| 無利息期間 | なし |

| 対象者 | ・日本に居住してる(外国籍の方は永住許可が必要) ・契約時の年齢が満20歳以上、満70歳未満 ・継続的に安定した収入あり |

| 商品詳細 | auじぶん銀行カードローン |

| 運営会社 |

|

auじぶん銀行カードローンは、複数の借入先を1本化できる借り換えを提供しています。

借り換えは最大800万円まで可能であり、クレジットカードのリボも対象としている特徴があります。

また、au IDを持っている場合は、最大年0.5%優遇されるためお得に返済できます。

複数ローンの借り換えは、借り換え総額が100万円を超えたら利用できるため、利用する際は総額100万円を超えた際に利用しましょう。

イオン銀行フリーローン

| 金利(実質年率) | 年3.8%~年13.5% |

|---|---|

| 利用限度額 | 最大700万円 |

| 審査時間 | 1~2週間 |

| WEB申込の可否 | 可能 |

| 無利息期間 | なし |

| 対象者 | ・日本に居住してる(外国籍の方は永住許可が必要) ・契約時の年齢が満20歳以上、満60歳未満 ・イオン銀行に普通預金口座をお持ちの個人 ・安定した収入を見込める(※前年度の年収が200万円(税込)以上) |

| 商品詳細 | イオンアシストプラン |

| 運営会社 |

|

イオン銀行フリーローン(イオンアシストプラン)は使途に制限なく利用でき、複数の返済金をまとめられるフリーローンです。

金利も年3.8%~年13.5%と比較的低く設定されており、最大700万円までまとめられますが、借入期間が最大8年以内であるため、MAXで利用した場合には、年間100万円近い返済が必要になる場合もあります。

なお契約時には事務手数料2,750円(税込)がかかります。

事業性資金を除く目的なら自由に残高をまとめられるので、金利が低いおまとめローンをお求めの方におすすめです。

PayPay銀行カードローン

| 金利(実質年率) | 年1.59%~18.0% |

|---|---|

| 利用限度額 | 最大1,000万円 |

| 審査時間 | 最短当日 |

| WEB申込の可否 | 可能 |

| 無利息期間 | 30日間 |

| 対象者 | ・お申込時の年齢が20歳以上70歳未満 ・安定した収入のある ・PayPay銀行に普通預金口座をお持ちの個人 |

| 商品詳細 | PayPay銀行カードローン |

| 運営会社 |

|

PayPay銀行カードローンは、借入額が高くなるほど金利が安くなるカードローンです。

以前まで提供されていた「旧おまとめローン」の代わりとして提供されている商品であり、最大1,000万円まで借入できるまとめやすいローンとなります。

また申し込みは最短3分で完了し、遅い時間の申込みでなければ即日で審査結果がわかるほか、カードローンのご契約で最大1,500円のプレゼントや、借入金額に応じて最大1万円がもらえる新規契約特典を利用できるのが魅力です。

住信SBIネット銀行カードローン

| 金利(実質年率) | 年1.89%~14.79% |

|---|---|

| 利用限度額 | 最大1,000万円 |

| 審査時間 | 最短当日 |

| WEB申込の可否 | 可能 |

| 無利息期間 | なし |

| 対象者 | ・お申込時の年齢が20歳以上65歳以下 ・安定した収入のある ・外国籍の場合には永住者であること ・住信SBIネット銀行に普通預金口座をお持ちの個人 |

| 商品詳細 | 住信SBIネット銀行カードローン |

| 運営会社 |

|

住信SBIネット銀行カードローンは、最大1,000万円までまとめられるカードローンです。

通常の上限金利が14.79%ですが、次の条件にあてはまれば最大-0.5%の優遇を受けられます。

- SBI 証券口座保有登録済である

- 当社取扱い住宅ローン残高がある

契約後は、明細・ローンカードの送付がありません。周囲の人たちに知られずにおまとめローンを利用したい人におすすめです。

おすすめの地方銀行系おまとめローン|エリアごとに解説

おまとめローンは、地域密着型でサービスを提供している地方銀行系でも提供されています。

日本全国にあるおすすめのおまとめローンを整理しているので、お住まいの地域のおまとめローンがないかチェックしてみてください。

北海道・東北|おすすめのおまとめローン

| 金融機関 | 公式サイト | 金利(実質年率) | 借入金額 | 返済期間 | 借入方法 | 地域指定 | 返済方法 |

|---|---|---|---|---|---|---|---|

北海道銀行ベストフリーローン |

年4.2%~14.4% | 最高300万円 | 最長7年間 | ・電話申し込み(0120-151-596) | なし | 借入時の年齢が満20歳以上69歳以下で、最終ご返済時年齢が満75歳以下の方 | |

青森みちのくおまとめローン |

年4.5%〜14.5% | 最高500万円 | 最長15年間 | ・Web申し込み ・電話(0120-15-5230) |

なし | お申込み時の年齢が満20歳以上65歳未満、ご完済時の年齢が満70歳未満の方 |

※2025年6月6日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

北海道や東北地方では、比較的低金利で利用できるおまとめローンが提供されています。

最終的な完済時の年齢も条件が決められているので、チェックしたうえで利用を検討してみてください。

関東|おすすめのおまとめローン

| 金融機関 | 公式サイト | 金利(実質年率) | 借入金額 | 返済期間 | 借入方法 | 地域指定 | 返済方法 |

|---|---|---|---|---|---|---|---|

横浜銀行カードローン |

年1.5%〜14.6% | 最高1,000万円 | 最長1年間 (自動更新) |

・Web申し込み ・電話申し込み(0120-458-014) |

・神奈川県内全地域、東京都内全地域 群馬県内(前橋市、高崎市、桐生市)に居住またはお勤めの方 |

・ご契約時満20歳以上69歳以下の方 |

|

| とちぎんおまとめ ローンスッキリ  |

年6.8%〜14.6% | 最高500万円 | 最長10年間 | ・Web申し込み ・電話(0120-600-046) |

・お住まいまたはお勤め先が、当行営業区域内の方 | ・お申込時の年齢が満20歳以上、満69歳以下かつ、最終返済日の年齢が満75歳以下の方 |

※2025年6月6日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

関東エリアでは、横浜銀行や栃木銀行のおまとめローンを利用できます。

非常に金利を抑えやすいおまとめローンですが、それぞれの借り入れ条件に、地域的な制約があるため、事前確認が必要です。

中部|おすすめのおまとめローン

| 金融機関 | 公式サイト | 金利(実質年率) | 借入金額 | 返済期間 | 借入方法 | 地域指定 | 返済方法 |

|---|---|---|---|---|---|---|---|

愛知銀行フリーローン(きずき愛) |

年5.0%〜13.0% (金利優遇で年2.9%~) |

最高1,000万円 (500万円以下はWeb完結) |

最長10年間 |

・Web申し込み ・電話申し込み(0120-601-825) |

・住居、勤務先のいずれかが当行営業区域内にある方 | ・お申込時の年齢が満20歳以上で、完済時満75歳以下の方 |

|

しずぎんフリーローン |

年4.5%〜14.5% | 最高500万円 | 最長10年間 | ・Web申し込み ・電話(054-344-2080) |

なし | ・お申し込み時の年齢が満20歳以上70歳未満 |

※2025年6月6日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

中部エリアのなかでも、愛知県周辺にお住まいの方におすすめなのが、低金利で利用できる「愛知銀行フリーローン(きずき愛)」です。

少額の借り入れの場合の金利を12.8%まで抑えられることから、ほかの地方銀行と比べて金利負担を減らせます。

近畿|おすすめのおまとめローン

| 金融機関 | 公式サイト | 金利(実質年率) | 借入金額 | 返済期間 | 借入方法 | 地域指定 | 返済方法 |

|---|---|---|---|---|---|---|---|

| 滋賀銀行不動産担保型フリーローン(スピードローンジャストサポート)

|

年3.1%〜8.275% | 最高4,500万円 | 最長35年 | ・Web申し込み ・店頭申し込み |

なし | ・お申し込み時の年齢が満20歳以上で完済時の年齢が満81歳未満の方 |

|

みなと銀行 みなとフリーローン |

年4.8%~14.9% | 最高1,000万円 | 最長10年間 | ・Web申し込み ・来店申し込み |

・当社の営業区域内に居住または勤務している方 | ・申込時満20歳以上、完済時満80歳以下の方 |

※2025年6月6日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

なかでも「滋賀銀行」の不動産担保型フリーローンは住宅等をお持ちの方が利用できるおまとめローンです。

自宅を担保として高額な借入が可能であり、フリーローンとして使えるほかにも、複数のローンをまとめる場合に利用できます。

中国・四国|でおすすめのおまとめローン

| 金融機関 | 公式サイト | 金利(実質年率) | 借入金額 | 返済期間 | 借入方法 | 地域指定 | 返済方法 |

|---|---|---|---|---|---|---|---|

愛媛銀行 ひめぎんおまとめローン |

年5.8%~14.5% | 最高500万円 | 最長10年間 |

・Web申し込み ・電話申し込み(0120-458-014) |

・当行営業管轄内に居住または勤務する方 | ・申込時年齢満20歳以上満69歳以下で、完済時年齢満75歳以下の方 |

|

鳥取銀行おまとめローン |

年6.0%〜12.0% | 最高500万円 | 最長10年間 | ・Web申し込み ・電話(0120-690-244) |

なし | ・お申込時の年齢が満20歳以上、70歳未満の方 ・経営者や個人事業主、主婦(主夫)、年金受給者は不可 |

※2025年6月6日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

上記のうち「鳥取銀行おまとめローン」は、小額な借入の金利負担率を12.0%まで抑えられるお得なおまとめローンです。

ただし、経営者や個人事業主などが非対象となるなど、審査が厳しめである点に注意してください。(会社員などはOK)

九州・沖縄|でおすすめのおまとめローン

| 金融機関 | 公式サイト | 金利(実質年率) | 借入金額 | 返済期間 | 借入方法 | 地域指定 | 返済方法 |

|---|---|---|---|---|---|---|---|

| 福岡銀行おまとめ・フリーローン (ナイスカバー)  |

年5.8%〜12.8% | 最高500万円 | 最長15年間 |

・Web申し込み ・電話申し込み(0120-788-321) |

なし | ・お借入時の年齢が満20歳以上69歳以下の方(Webでのお申込みは69歳11ヶ月まで) |

|

宮崎銀行 おまとめローン「みやぎん おまとめ1(ワン)」 |

年4.0%〜14.5% | 最高500万円 | 最長15年間 | ・Web申し込み ・電話(0120-774-668) |

なし | ・お借入時の年齢が満 20 歳以上、満 69 歳以下で、完済時年齢が満 75 歳 以下の方 |

※2025年6月6日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

九州で提供されている上記2つのおまとめローンは、それぞれ返済期間を長く設定できるのが魅力です。無理なく計画的に返済を続けられるため、毎月の返済に不安がある人でも審査を受けやすい商品だと言えます。

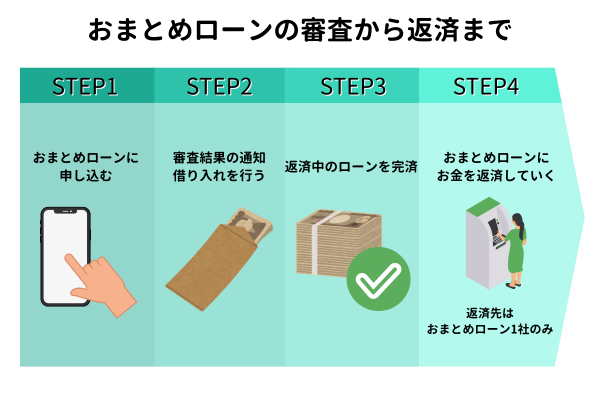

おまとめローンの審査申し込みから返済までの流れ

おまとめローン審査から返済までの流れを紹介します。

- おまとめローンに申し込む

- 審査を受ける・通過する

- おまとめローンの借り入れを行う

- おまとめローンの融資額で、契約中のローンを返済する

- おまとめローンで借入分のお金を返済していく(返済先はおまとめローン1社のみ)

おまとめローンは審査に通ると融資が受けられ、資金の貸し付け方法は以下の2つに分かれています。

- おまとめローンの融資で契約中のローンを自分で返済する

- おまとめローンの融資会社が契約者の借入先の会社へ直接返済する

金融機関ごとにおまとめローン審査の手順は異なり、仮審査通過後に本審査に移行することもあります。

本人確認書類・収入証明書類の提出が必須

おまとめローン審査では、原則的に本人確認書類・収入証明書類が必要です。

本人確認書類・収入証明書類は金融機関ごとに提出できるものが決まっているので、事前にチェックしておきましょう。

| 本人確認書類 |

|

|---|---|

| 収入証明書類 |

|

必要書類を提出する方法やタイミングも金融機関によって違うので、審査を滞りなく進めるために用意しておきましょう。

おまとめローンの審査で見られるポイント|審査基準

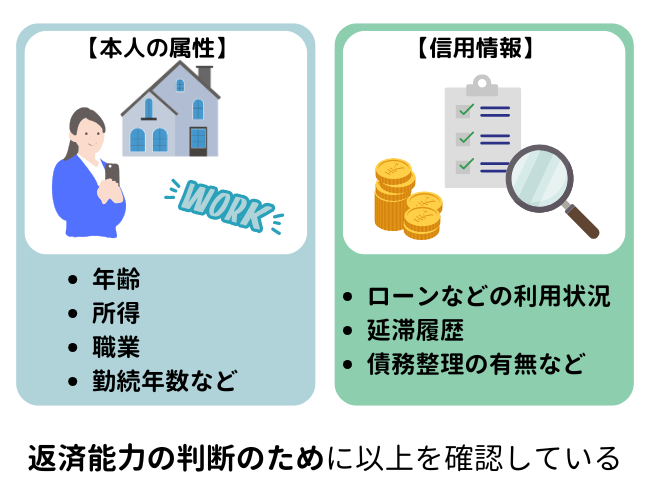

おまとめローンを申し込んだ場合、信用情報以外にも様々な観点を確認されます。

貸し倒れのリスクを避けるための返済能力チェックや延滞履歴の確認、勤続年数などの属性情報も、審査では確認されます。

以降では、審査で見られるポイントについて解説します。

ポイント1)申込者の年収、職業などの属性

返済能力は、おまとめローンだけでなくローン審査で最も重視されるポイントです。

申込者の所得、職業、年齢などから安定した返済が可能かチェックします。

所得が安定し、生活費などをを支払ったうえで返済できる余裕があるかが確認されます。

ポイント1)債務整理の履歴・金融事故の有無

信用情報から読み取れる過去の債務整理の履歴も、ローン審査で重視されます。

債務整理の履歴は最長5年間、自己破産は最長10年の間、信用情報機関に記録されるので注意しましょう。

ポイント2)他社ローンやクレジットカードなどの利用状況

おまとめローンの審査では、申込者の延滞履歴も確認されます。

現時点で他社ローンも延滞が続いている場合は、おまとめローンの審査通過は難しいと言えます。

ローンやクレジットカードは返済が1日でも遅れると信用情報機関に履歴が残り、審査に響く恐れがあります。

ポイント3)勤務先の規模や勤続年数など

返済能力を確認する際には、「収入の安定度」の確認のため申込者の勤続年数など属性情報も確認されます。

勤続年数が1年未満の方よりも、5年以上勤務歴がある方の方が離職リスクも低く「収入が安定している」と判断されます。

また、勤続年数以外にも賃貸より持ち家の方が届け出なしに転居されるリスクを抑えられるため、審査では有利になる傾向があります。

ポイント4)銀行・ローン会社の社内データ

金融機関や消費者金融の社内データに延滞やトラブルの記録が残っていると、審査通過が難しいです。

社内データにマイナスの情報があると、おまとめローンを含めた融資は高確率で受けられません。

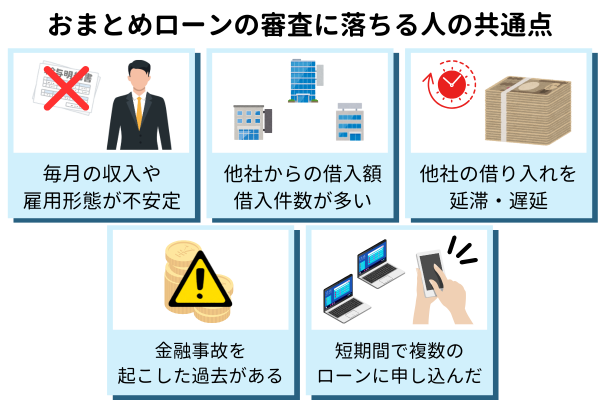

おまとめローンの審査に落ちる人の特徴

以降では、おまとめローンの審査に落ちる人の共通点を解説します。

おまとめローンを利用する際には、必ず審査がおこなわれます。

審査では主に信用情報や借り入れ状況が確認され、信用情報などに傷がある場合は審査落ちする可能性もあります。

特徴1)収入や雇用形態が不安定

毎月の収入が安定しておらず、雇用形態が不安定だとおまとめローンの利用は難しいでしょう。

- アルバイトやパート

- 自営業やフリーランス

- 1年以内に転職したばかり

以上の場合は、返済能力が証明できずに審査通過ができない可能性があります。

非正規雇用や自営業の人を対象外としたり、前年度の年収額の下限に規定があったりするおまとめローンも多いです。

収入や雇用に不安がある人は、おまとめローンへの申し込み前に金融機関に相談してもいいでしょう。

特徴2)信用情報に金融事故の記録がある

審査では申込者の信用情報が確認されます。

信用情報とはローンやクレジットカードなどの申込に関する情報が記載されており、客観的な取引事実を確認できます。

信用情報とは

信用情報とは、クレジットやローンの契約や申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報です。

そして、この信用情報は、クレジット会社が顧客の「信用」を判断するための参考資料として利用されます。

そのため、信用情報には人種や思想、保健医療、犯罪歴などの項目は、一切含まれません。

信用情報は下記の信用情報機関に登録され、管理されています。

| 信用情報機関 | 加盟企業・加盟機関 | 備考 |

|---|---|---|

| CIC | 信販会社、百貨店、クレジット会社、リース会社、保険会社、保証会社、銀行、消費者金融、携帯電話会社など | カード延滞情報が支払い後5年間登録 |

| JICC | 消費者金融、銀行、クレジット会社など |

|

| KSC | 消費者金融がメイン |

|

信用情報は61日以上の延滞や債務整理などをおこなわないことや、家賃、光熱費の支払いの遅延をしないことでクリーンに保てます。

また、他社からの延滞歴や遅延歴をなくすことも信用情報に傷をつけないコツです。

過去に延滞や債務不履行があった場合、おまとめローンの審査に悪影響が出る恐れがあります。

信用情報に傷がついている方は、事故情報が消えるまで申込を待つことをおすすめします。

特徴3)他社借入数が多い

おまとめローンを申し込む際には4社以上から高額な融資をせず、借入先は3社以内にとどめるようにしましょう。

他社からの借入が3社以上ある場合、おまとめローンの審査に悪影響が出かねません。

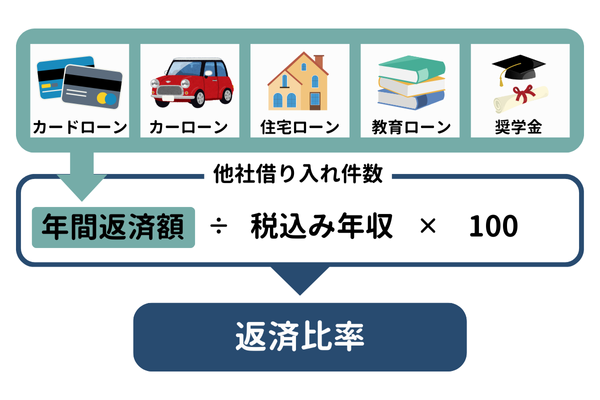

特徴4)借入の返済比率が30%以上

収入に対する年間返済額の割合を示す「返済比率」が30~35%以上の場合も、おまとめローンの審査通過が厳しくなります。

30~35%以上の返済比率では生活が厳しくなり経済的に苦しくなるため、返済能力が見込めません。

借入額から返済比率を計算し、返済能力の証明と返済の見通しを立てることも大切です。

特徴5)他社借り入れを延滞・遅延している

現在、借り入れを延滞・遅延している人は高確率でおまとめローンの審査に通りません。

返済能力が証明できないため、金融機関から「貸し倒れのリスクがある」と判断されてしまうでしょう。

おまとめローンは他の融資と比べると貸付額が大きい商品で、審査が特に慎重に行われています。

特徴6)短期間で複数のローン審査に申し込んだ

短期間で複数のローン申し込みをおこなっている場合も、審査が落ちる可能性が高まります。

個人信用情報機関にはローンの申込履歴も登録されるため、おまとめローンを申し込んでいる借入先に借り入れ状況などが共有されます。

短期間に複数申し込んでいる場合は返済に困っていると判断され、貸し倒れになるリスクがあることから審査に落ちる可能性があります。

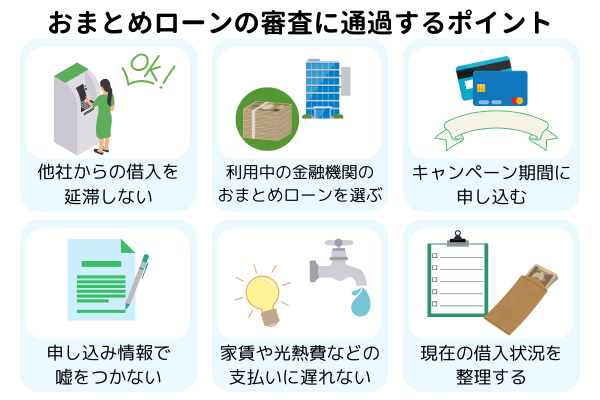

おまとめローン審査に通過するためのポイント

おまとめローンの審査に通過するコツを詳しくまとめました。

申し込む前に、まずはローンの利用状況などを確認しましょう。

ポイント1)他社への返済を延滞しない

おまとめローンに申し込むまでに、他社で延滞しないように気を付けてください。

ローン審査で返済能力を証明する際に、延滞記録があると不利になります。

返済を延滞しそうなときは、なるべく早く金融機関に相談しましょう。

ポイント2)利用中の金融機関が提供するおまとめローンに申し込む

現在、自分が利用している銀行や消費者金融が提供するおまとめローンに申し込みましょう。

審査通過率を少しでも上げるためにも、初めて利用する金融機関への申し込みは避けてください。

ポイント3)金融機関のキャンペーン期間を狙う

金融機関のキャンペーン期間中に申し込むと、おまとめローン審査通過が上げられる可能性があります。

キャンペーン期間は、消費者金融や銀行の融資額アップ期間というケースも多いです。

おまとめローンに申し込む時期は、キャンペーン期間中もおすすめです。

ポイント4)申し込みでウソの情報を入力しない

申し込み情報は正確に申告しましょう。

| 勤務先情報 | 電話番号は直通電話番号を入力する。拠点や従業員数なども正確に申告。 |

|---|---|

| 本人連絡先 | 住所や電話番号は間違えない |

| 他社借り入れ額 | 金額は正確に入力 |

金融機関の在籍確認では職場に電話連絡がありますが、直通電話番号を入力するとスムーズです。

本社の代表電話などを伝えてしまうと、審査に時間がかかることがあるので注意しましょう。

ポイント5)クレジットカードや家賃、光熱費などの支払いに遅れない

クレジットカードや家賃、光熱費などの支払いを遅延した場合も、信用情報に記録が残ります。

ほかにも、奨学金返済やスマートフォンや家電の分割払いも3ヶ月以上延滞すると、信用情報に傷がつきます。

ポイント6)現在の借入状況を整理する

現在の借入状況を整理することも、おまとめローンに申し込む前にしておきたいことです。

各金融機関で借りているローンを漏れがないように洗い出し、以下を確認しましょう。

- 借りているローンの金利

- 返済期間

- 毎月の返済額

- 完済予定日

契約中のローンをリストアップすることで、返済に遅延している場合や完済までの期間も確認しやすくなります。

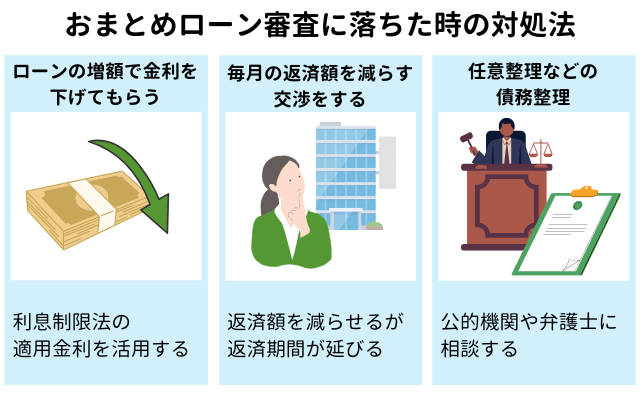

おまとめローン審査に落ちた場合の対処法

おまとめローン審査に通らない場合の対処法を紹介します。

多重債務で生活が苦しい場合は、公的機関や弁護士に相談することも考えましょう。

対処法1)借入の増額で金利を下げてもらう

消費者金融などのカードローン限度額を上げれば、金利を下げてもらえる場合があります。

借り入れ金額によって上限金利が下がる「利息制限法」という法律があるのです。

返済負担を減らしたい場合は、ローンの増額で金利を下げてもらう方法も考えましょう。

利息制限法の適用金利

| 借り入れ額 | 上限金利 |

|---|---|

| 10万円未満 | 年20.0% |

| 10万円~100万円未満 | 年18.0% |

| 100万円以上 | 年15.0% |

対処法2)毎月の返済額を減らす交渉をする

消費者金融への毎月の返済額が多い場合は、コールセンターに電話をして交渉をする方法もあります。

ただし、一時的に返済額を減らせますが、返済期間が延びてしまうことに注意しましょう。

対処法3)返済に苦しむ場合は債務整理を視野に入れる

返済に苦しむ場合は、任意整理や個人再生などの債務整理もひとつの方法です。

公的機関や弁護士に相談することで、債務整理を進められます。

参考:政府広報オンライン|キャッシングやローン返済でお困りの方へ 借金問題は解決できます。まずは相談を!

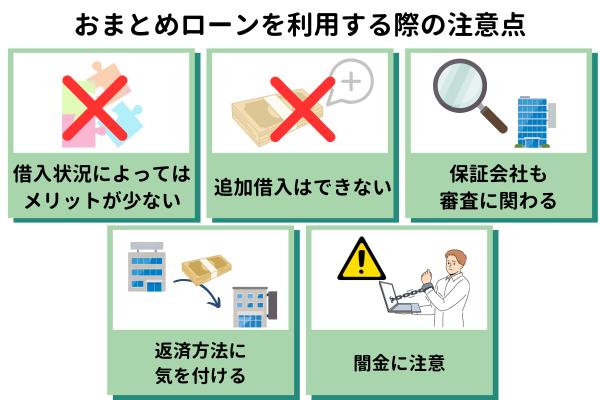

おまとめローンを利用するときの注意点

おまとめローンを利用する際の注意点を解説します。

おまとめローンは借入先を1本化できるうえ、金利を抑えられるケースもあり返済しやすくなります。

しかし、借り入れ状況によってはおまとめローンのメリットを受けられない可能性があることや、通常の借入と異なり追加借入ができない点に注意が必要です。

注意点1)状況によってはメリットが少ない

おまとめローンのメリットは下記の通りです。

- 返済金額の軽減

- 返済日の把握がしやすい

1本化でき返済日がばらつかない点や、金利手数料を抑えられる可能性がある点がおまとめローンのメリットです。

しかし、借り入れ状況によってはおまとめローンのメリットを得られない場合があります。

例えば、申し込んだ金額の一部しか借入できず、1社にまとめられない場合はおまとめローンのメリットを受けられません。

さらにおまとめローンにしても金利が下がらない場合もあるため、申し込む際にはローン内容を確認しましょう。

注意点2)返済専用で追加の借入はできない

おまとめローンは、複数の借入を1つにまとめ返済する商品です。

返済専用のローンとなっているため、一般的なカードローンなどと異なり追加借入ができません。

おまとめローンは一部を返済してもカードローンのように利用可能額が増えるわけではないため、追加で借入をしたい方には不向きです。

注意点3)保証会社もローン審査に関わる

銀行では、カードローンの保証会社に消費者金融を設定していることがあります。

過去に返済延滞をした消費者金融が保証会社になっている場合などは、おまとめローンの審査に通りにくくなるでしょう。

おまとめローンに申し込む前に、銀行の公式サイトから保証会社を調べてください。

注意点4)おまとめローンの返済方法に注意する

借り換え元ローンの返済方法に注意しておまとめローンを契約しましょう。

ローンの返済方法

- おまとめローンを提供している金融機関が、契約者にかわって一括返済する

- おまとめローンで借りたお金で契約者が返済する

おまとめローンで借りたお金で契約者が返済する場合、完済のみに利用しましょう。

手元にお金がある安心感から他の用途に使ってしまうと、借入額が増えるだけになります。

返済不能に陥らないためにも、ローンの返済を第一に考えてください。

注意点5)おまとめローンをかたるヤミ金に気をつける

借金を一本化できるといったうたい文句で、おまとめローンをかたる闇金もいます。

おまとめローンは銀行や大手消費者金融に相談し、クリアな方法で多重債務を解消しましょう。

参考:金融庁|違法な金融業者にご注意!

闇金の見分け方|広告やSNSで激甘審査をうたっている

おまとめローンの広告で次のような文言がある場合には、申し込まないことをおすすめします。

- 必ず審査に通る

- 審査激甘

- 審査なしで借入可能

上記のような誇大広告の表現は、貸金業法で禁止されています。

誇大広告は措置命令に従わないと、2年以下の懲役または300万円以下の罰金に科される重い違法行為です。

審査が甘いとうたうおまとめローン=闇金の可能性が高いので、利用しないように気を付けてください。

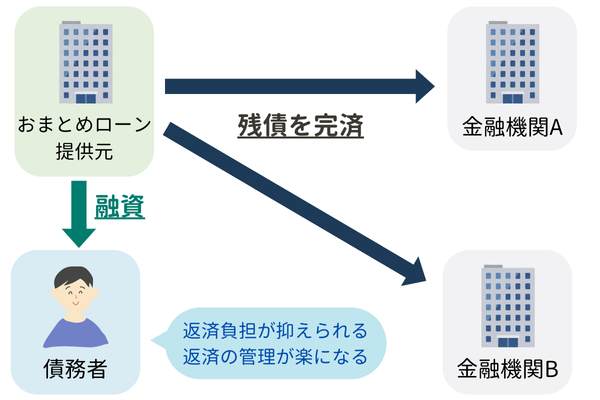

おまとめローンの仕組み|借金が一本化できる

複数の金融機関への借り入れ・返済をひとつにまとめて、返済負担を軽くするローンを「おまとめローン」と言います。

おまとめローンの融資を受けた後は複数の借り入れを一度に返済し、おまとめローンの融資元に返済を1本化できる仕組みです。

今借り入れているローンの総額をひとつの金融機関から借りることになるので、原則的に審査は厳しくなるでしょう。

おまとめローンは総量規制の「例外貸付け」に分類される契約のため、年収の3分の1以上の額を借入できます。

①顧客に一方的に有利となる借換え

②借入残高を段階的に減少させるための借換え

③顧客やその親族などの緊急に必要と認められる医療費を支払うための資金の貸付け

④社会通念上 緊急に必要と認められる費用を支払うための資金(10万円以下、3か月以内の返済などが要件)の貸付け

⑤配偶者と併せた年収3分の1以下の貸付け(配偶者の同意が必要)

⑥個人事業者に対する貸付け(事業計画、収支計画、資金計画により、返済能力を超えないと認められる場合)

⑦新たに事業を営む個人事業者に対する貸付け(要件は、上記⑥と同様。)

⑧預金取扱金融機関からの貸付けを受けるまでの「つなぎ資金」に係る貸付け(貸付けが行われることが確実であることが確認でき、1か月以内の返済であることが要件)

おまとめローン審査に関する疑問を解消

カードローンをおまとめローンとして利用できる?

通常のカードローンは、おまとめローンとして利用できます。カードローンはおまとめローンとは異なり、使用可能な限度額内であれば繰り返しの借入が可能です。総量規制に抵触しない年収の3分の1以内の融資であれば、カードローンをおまとめローンとして使っても問題ありません。

通常のカードローンは、おまとめローンとして利用できます。カードローンはおまとめローンとは異なり、使用可能な限度額内であれば繰り返しの借入が可能です。総量規制に抵触しない年収の3分の1以内の融資であれば、カードローンをおまとめローンとして使っても問題ありません。

年収400万で、おまとめローンでいくらまで借りられますか?

通常は年収400万円の場合、総量規制の観点から見た借り入れ総額は133万円ほどです。しかし、おまとめローンは総量規制の範囲外の貸し付けなので年収の3分の1以上の額が借りられます。すでに借り入れている件数や審査にもよりますが、おまとめローンなら300万円程度までの融資が受けられる可能性があります。

通常は年収400万円の場合、総量規制の観点から見た借り入れ総額は133万円ほどです。しかし、おまとめローンは総量規制の範囲外の貸し付けなので年収の3分の1以上の額が借りられます。すでに借り入れている件数や審査にもよりますが、おまとめローンなら300万円程度までの融資が受けられる可能性があります。

審査激甘・必ず借りれる神おまとめローンはある?

必ず借りれる審査激甘のおまとめローンはありません。ローン審査では返済能力をチェックされ、融資をしても問題ないか判断されます。おまとめローンは限度額が高いものが多く、返済状況などは特に厳しく確認されるでしょう。

必ず借りれる審査激甘のおまとめローンはありません。ローン審査では返済能力をチェックされ、融資をしても問題ないか判断されます。おまとめローンは限度額が高いものが多く、返済状況などは特に厳しく確認されるでしょう。

おまとめローンの審査は柔軟?

おまとめローンの審査は柔軟とはいえません。審査は金融機関によって異なりますが、高額な融資になるほど厳しくなります。収入や雇用の安定性のほか、他社からの借り入れも詳細にチェックされるでしょう。債務整理といった金融事故の記録があると、ローンの審査通過が難しくなってしまいます。

おまとめローンの審査は柔軟とはいえません。審査は金融機関によって異なりますが、高額な融資になるほど厳しくなります。収入や雇用の安定性のほか、他社からの借り入れも詳細にチェックされるでしょう。債務整理といった金融事故の記録があると、ローンの審査通過が難しくなってしまいます。

おまとめローン審査に通らない時はどうすればよいですか?

借入件数や借入金額を減らし、少しずつでも返済負担を少なくしましょう。信用情報を回復させることもローン審査に通るために重要なポイントです。返済延滞を起こさないように、お金の流れを再確認してください。

借入件数や借入金額を減らし、少しずつでも返済負担を少なくしましょう。信用情報を回復させることもローン審査に通るために重要なポイントです。返済延滞を起こさないように、お金の流れを再確認してください。

他社延滞中におまとめローン審査は通らない?

他社の返済を延滞中の場合、おまとめローンの審査に通りにくくなるおそれがあります。返済できる見込みが無い人に、金融機関は融資を行いません。延滞を解消してから、おまとめローンの審査に申し込んでください。

他社の返済を延滞中の場合、おまとめローンの審査に通りにくくなるおそれがあります。返済できる見込みが無い人に、金融機関は融資を行いません。延滞を解消してから、おまとめローンの審査に申し込んでください。

銀行系おまとめローンで審査に通りやすいものは?

おまとめローン審査は、金融機関ごとに基準が異なります。審査内容は公開されていないので、通りやすい銀行については判断がしにくいでしょう。今現在利用しているローンがある場合は、提供している金融機関のおまとめローンを検討してもいいですね。返済能力が証明できれば、かんたんな手続きでおまとめローンを利用することも可能です。

おまとめローン審査は、金融機関ごとに基準が異なります。審査内容は公開されていないので、通りやすい銀行については判断がしにくいでしょう。今現在利用しているローンがある場合は、提供している金融機関のおまとめローンを検討してもいいですね。返済能力が証明できれば、かんたんな手続きでおまとめローンを利用することも可能です。

おまとめローンの融資300万・600万を成功させる方法は?

おまとめローンで300万円や600万円の融資を成功させるために、借り入れ総額をできるだけ減らしておきましょう。申込時に虚偽の申告をしない、複数のおまとめローンに申込まないことも重要です。借入金額の割合が年収に合っていないと、審査通過が難しくなります。ある程度の年収が無ければ、おまとめローンで600万円の借り入れは難しいです。

おまとめローンで300万円や600万円の融資を成功させるために、借り入れ総額をできるだけ減らしておきましょう。申込時に虚偽の申告をしない、複数のおまとめローンに申込まないことも重要です。借入金額の割合が年収に合っていないと、審査通過が難しくなります。ある程度の年収が無ければ、おまとめローンで600万円の借り入れは難しいです。

おまとめローンに総量規制は関係する?

おまとめローンは総量規制の対象外で、「例外貸付」に該当します。法律上では年収の3分の1を超えた借入も、おまとめローンなら理論上可能です。しかし、希望する金額が必ずしも融資されるわけでは無いので注意しましょう。

おまとめローンは総量規制の対象外で、「例外貸付」に該当します。法律上では年収の3分の1を超えた借入も、おまとめローンなら理論上可能です。しかし、希望する金額が必ずしも融資されるわけでは無いので注意しましょう。

おまとめローンを利用中もクレジットカードは使える?

おまとめローンを利用中もクレジットカードのショッピング枠は利用できます。ただし、キャッシング枠での借入金をおまとめローンで返済した場合などは、利用停止となる可能性があるので気をつけてください。キャッシング枠の利用前に、おまとめローンの借入先の融資条件をよく確認しましょう。

おまとめローンを利用中もクレジットカードのショッピング枠は利用できます。ただし、キャッシング枠での借入金をおまとめローンで返済した場合などは、利用停止となる可能性があるので気をつけてください。キャッシング枠の利用前に、おまとめローンの借入先の融資条件をよく確認しましょう。

おまとめローンの利用は勤務先・家族にバレない?

おまとめローンの利用は、在籍確認の電話、自宅への郵送物が原因で勤務先・家族にバレることがあります。在籍確認なしのおまとめローンはほぼ無いため、原則的に金融機関から職場への電話連絡は避けられないでしょう。ただし、多くの金融機関ではローン審査ということは伏せて、担当者が個人名で電話連絡をします。ほかにも、アイフルの「おまとめMAX」では、個人への郵送物は一切発生しません。

おまとめローンの利用は、在籍確認の電話、自宅への郵送物が原因で勤務先・家族にバレることがあります。在籍確認なしのおまとめローンはほぼ無いため、原則的に金融機関から職場への電話連絡は避けられないでしょう。ただし、多くの金融機関ではローン審査ということは伏せて、担当者が個人名で電話連絡をします。ほかにも、アイフルの「おまとめMAX」では、個人への郵送物は一切発生しません。

おまとめローンは総量規制よりも多めに借りることはできる?

貸金業者に該当しない銀行が提供するローン、信販会社の販売信用(ショッピングクレジット)については総量規制の対象外となります。一部のおまとめローンは総量規制に関係なく利用できる場合もあると覚えてきましょう。

貸金業者に該当しない銀行が提供するローン、信販会社の販売信用(ショッピングクレジット)については総量規制の対象外となります。一部のおまとめローンは総量規制に関係なく利用できる場合もあると覚えてきましょう。

おまとめローンの仮審査に通ったけど本審査で落ちることもある?

おまとめローンの仮審査通過後に本審査で落ちることもあります。例えば「申告内容と実際の情報が違う」「信用情報に問題があった」「返済能力が不十分と判断された」といった場合には、仮審査に通っていても本審査で落とされることがあるので注意してください。

おまとめローンで審査落ちになる原因は何?

おまとめローンで審査落ちになる原因には、申し込み者の属性や信用情報などがあります。他のローンの借入件数が多かったり返済を延滞している場合は、審査に通りにくくなるでしょう。債務整理などの経験があると、信用情報に傷がついている状態になります。審査落ちになる原因となるので、不安な人は信用情報の開始を試してみてください。基本的に、安定した収入がない人はおまとめローンを借りられる可能性は低いです。

おまとめローンで審査落ちになる原因には、申し込み者の属性や信用情報などがあります。他のローンの借入件数が多かったり返済を延滞している場合は、審査に通りにくくなるでしょう。債務整理などの経験があると、信用情報に傷がついている状態になります。審査落ちになる原因となるので、不安な人は信用情報の開始を試してみてください。基本的に、安定した収入がない人はおまとめローンを借りられる可能性は低いです。

おまとめローンの審査時間はどれくらい?

おまとめローンの審査時間は約1週間ほどかかります。ただし、消費者金融系のおまとめローンは申し込んだその日のうちに審査が完了する場合もあるので、自分に合った商品を選んでください。原則として通常のカードローンよりも詳しい審査が行われるため、やや時間が必要な傾向です。おまとめローンを申し込むタイミングには十分に注意しましょう。

おまとめローンの審査時間は約1週間ほどかかります。ただし、消費者金融系のおまとめローンは申し込んだその日のうちに審査が完了する場合もあるので、自分に合った商品を選んでください。原則として通常のカードローンよりも詳しい審査が行われるため、やや時間が必要な傾向です。おまとめローンを申し込むタイミングには十分に注意しましょう。審査が甘いおまとめローンは存在しない!審査は厳しい

今回は審査が甘いおまとめローンについて解説しましたが、結論として審査が甘いおまとめローンは存在しません。

おまとめローンは借入先をひとつにまとめ、金利手数料も抑えられるメリットがありますが借入額が高額になるため審査も厳しい傾向にあります。

カードローンは通ったのにおまとめローンが通らないケースもあるため、申し込む際には申込条件の確認や信用情報を綺麗に保つことが大切です。

おまとめローンの通過率を上げたい方は、金利手数料が高い消費者金融のおまとめローンを利用しましょう。